Налоговое резидентство сша как считается

Критерии отнесения клиентов к категории иностранных налогоплательщиков

Утверждено

Приказом ЗАО «СОЛИД Менеджмент» № 7

от 25 января 2016 г.

1. Критерии отнесения клиентов ЗАО «СОЛИД Менеджмент» к категории Клиента – иностранного налогоплательщика – налогового резидента США

1.1. Для клиентов физических лиц/индивидуальных предпринимателей

Клиент – физическое лицо (индивидуальный предприниматель) признается налоговым резидентом США при наличии одного из следующих критериев:

1.1.1. Физическое лицо (индивидуальный предприниматель) является гражданином США (предъявлен документ, удостоверяющий личность, свидетельствующий о наличии гражданства США);

1.1.2. Физическое лицо (индивидуальный предприниматель) имеет разрешение на постоянное пребывание (вид на жительство) в США (карточка постоянного жителя (форма I-551 («Green Card»);

1.1.3. Физическое лицо (индивидуальный предприниматель) соответствует критериям «Долгосрочного пребывания в иностранном государстве», а именно:

физическое лицо признается налоговым резидентом США, если оно находилось на территории США не менее 31 дня в течение текущего календарного года и не менее 183 дней в течение 3 лет, включая текущий год и два непосредственно предшествующих года. При этом сумма дней, в течение которых физическое лицо присутствовало на территории США в текущем году, а также двух предшествующих годах, умножается на установленный коэффициент:

Налоговыми резидентами США не признаются учителя, студенты, стажеры, временно присутствовавшие на территории США на основании виз категории F, J, M или Q.

1.1.4. Наличие у физического лица (индивидуального предпринимателя) нижеуказанных признаков, которые могут свидетельствовать о принадлежности Клиента к категории иностранного налогоплательщика-налогового резидента США:

1.1.5. Физическое лицо (индивидуальный предприниматель) не признается налоговым резидентом США (не относится к категории Клиента – иностранного налогоплательщика) в том случае, если физическое лицо (индивидуальный предприниматель) является гражданином Российской Федерации и не имеет одновременно с гражданством Российской Федерации гражданство иностранного государства (за исключением гражданства государства – члена Таможенного союза), вида на жительство в иностранном государстве (разрешения на постоянное пребывание в иностранном государстве).

1.2. Для клиентов-юридических лиц

Клиент – юридическое лицо признается налоговым резидентом США, если выполняется одно из следующих условий:

1.2.1. Страной регистрации/учреждения юридического лица являются США, при этом юридическое лицо не относится ни к одной из категорий юридических лиц, исключенных из состава специально указанных налоговых резидентов США, а именно:

1.2.2. Юридическое лицо указывает в качестве своего налогового резидентства США при осуществлении процедуры самосертификации.

1.2.3. В состав контролирующих лиц (бенефициаров) организации, которым прямо или косвенно принадлежит более 10% доли в организации (определяется в соответствии с Приложением №1 настоящего Положения), входит одно из следующих лиц:

1.2.4. Наличие у юридического лица нижеуказанных косвенных признаков, которые могут свидетельствовать о принадлежности Клиента – юридического лица или его контролирующих лиц к категории налогового резидента США:

1.2.5. Юридическое лицо не признается налоговым резидентом США (не относится к категории Клиента – иностранного налогоплательщика), если более 90 процентов акций (долей участия) в его уставном капитале прямо или косвенно контролируются Российской Федерацией и (или) гражданами Российской Федерации, в том числе имеющими одновременно с гражданством Российской Федерации гражданство государства – члена Таможенного союза, за исключением физических лиц, имеющих наряду с гражданством Российской Федерации гражданство иностранного государства (за исключением гражданства государства – члена Таможенного союза), или имеющих вид на жительство в иностранном государстве, или проживающих постоянно (долгосрочно пребывающих) в иностранном государстве.

Не относятся к категории Клиента – иностранного налогоплательщика в соответствии с настоящими Критериями Российская Федерация, субъекты Российской Федерации, а также городские, сельские поселения и другие муниципальные образования в лице органов государственной власти или органов местного самоуправления.

Если вас заинтересовали наши продукты, и Вы хотите получить более подробную информацию, свяжитесь с нашими консультантами любым удобным для Вас способом:

Бесплатный звонок по России

Для звонков по Москве

Вы получите бесплатную финансовую консультацию по всем нашим продуктам.

Паевые инвестиционные фонды

АО «СОЛИД Менеджмент»

Адрес: Российская Федерация, 125284, город Москва, Хорошёвское шоссе, дом 32А, этаж 5, пом XVI, комн 2

Телефон/факс: 8 (800) 250-70-15 (бесплатный звонок по России), 8 (495) 228-70-15

E-mail: am.solid@solid-mn.ru

АО «СОЛИД Менеджмент»

Лицензия ФКЦБ России № 21-000-1-00035 от 27.12.1999 на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами.

Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами, выдана ФСФР России от 13.11.2008 г. № 045-11768-001000.

Обращаем Ваше внимание, что стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами. Правилами доверительного управления паевым инвестиционным фондом предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи паевого инвестиционного фонда.

Правила доверительного управления ЗПИФ недвижимости «Солид Недвижимость» зарегистрированы ФСФР России № 0292-74504182 от 01.10.2004г. (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления ЗПИФ недвижимости «Солид – Земельный» зарегистрированы ФСФР России №0546-94119629 от 22.06.2006г. (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления ЗПИФ недвижимости «Солид – Араб» зарегистрированы ФСФР России №2049-94173876 от 01.02.2011г. (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления ЗПИФ комбинированный «Капитал Инвестиции» зарегистрированы Центральным Банком РФ №3861 от 26.09.2019г. (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления Закрытым комбинированным паевым инвестиционным фондом «Паллада Капитал» зарегистрированы Центральным Банком РФ №3907 от 19.11.2019 (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления Закрытым паевым инвестиционным фондом комбинированный «Долговые обязательства» зарегистрированы Центральным Банком РФ №4578-СД от 02.09.2021 (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Не допускается распространение информации о паевом инвестиционном фонде, инвестиционные паи которого ограничены в обороте, за исключением случаев ее раскрытия в соответствии с Федеральным законом от 29.11.2001 N 156-ФЗ «Об инвестиционных фондах» и иными федеральными законами.

АО «СОЛИД Менеджмент» уведомляет клиентов и иных заинтересованных лиц о существовании риска возникновения конфликта интересов при осуществлении деятельности по управлению ценными бумагами и деятельности по доверительному управлению паевыми инвестиционными фондами. При этом под конфликтом интересов АО «СОЛИД Менеджмент», заключившей договор доверительного управления, понимается наличие у АО «СОЛИД Менеджмент» и (или) иных лиц, если они действуют от имени АО «СОЛИД Менеджмент» или от своего имени, но за ее счет, и (или) ее работников интереса, отличного от интересов стороны по договору доверительного управления (клиента АО «СОЛИД Менеджмент»), при совершении либо не совершении юридических и (или) фактических действий, влияющих на связанные с оказанием услуг АО «СОЛИД Менеджмент» интересы стороны по договору доверительного управления (клиента АО «СОЛИД Менеджмент»).

Как стать налоговым резидентом в Европе или на Карибах?

Общее правило налогового резидентства

В течение последнего года в СМИ активно муссируется информация о присоединении России к Организации экономического сотрудничества и развития (ОЭСР). В ее рамках более сотни стран обязуются обмениваться информацией о налоговых резидентах. Чем это грозит для состоятельных людей, имеющих два и более гражданства или ВНЖ? В общем-то, ничем. Вам просто нужно определиться, в какой стране вы платите налоги.

Оформление второго паспорта в Европе или на Карибах автоматически не делает вас налоговым резидентом. Чтобы стать им, нужно проживать в стране более 6 месяцев в году, точнее – более 183 дней. Если же вы провели за рубежом меньше времени, то по-прежнему будете считаться налоговым резидентом России (Украины/Белоруссии/Казахстана).

Почему состоятельные люди меняют налоговую резиденцию?

Прежде всего, это связано с более выгодными условиями налогообложения. Чаще всего состоятельные люди, желающие уберечь свои доходы от высоких затрат на уплату налогов, становятся гражданами Кипра или Мальты и живут там более 6 месяцев в году. В этих странах действуют более низкие ставки налогов на доход физических лиц.

Можно ли стать налоговым резидентом без гражданства?

Как уже сказано, ваше налоговое резидентство связано не столько с наличием паспорта, сколько со сроком пребывания в стране. Если вы живете в европейской стране более полугода, то становитесь там налоговым резидентом. Вопрос только в том, на каких основаниях вы сможете провести в государстве ЕС такой срок. Виза дает вам ограниченные во времени возможности пребывания в стране.

Выход – оформление вида на жительство. Этот статус дает вам право проживать в стране сколько угодно времени (или не проживать вовсе). Следовательно, имея ВНЖ в Европе, вы без труда сможете стать и налоговым резидентом.

Как оформить второе гражданство или ВНЖ?

Вид на жительство в Европе можно получить за инвестиции и в качестве финансово независимого лица в Австрии, Швейцарии, Испании, Португалии, Греции, на Мальте. Для этого в ряде стран достаточно предоставить доказательства своей состоятельности. В других же государствах существует несколько вариантов для инвестирования. Чаще всего это инвестиции в недвижимость – средняя сумма составляет 500 тыс. евро.

Ниже мы перечисляем условия получения налогового резидентства в тех странах, где действуют программы для инвесторов.

Как стать налоговым резидентом Австрии?

ВНЖ в Австрии вы можете получить в течение 3-4 месяцев по программе для финансово независимых лиц. Для этого понадобится 60-80 тыс. евро на семью. Требования для поддержания статуса ВНЖ и налогового резидентства в Австрии совпадают: нужно постоянно проживать в стране не менее 183 дней в году.

Как стать налоговым резидентом Великобритании?

Британское законодательство наиболее сложное и запутанное с точки зрения получения налоговой резиденции. Кроме проживания в течение 183 дней в году, нужно соответствовать требованиям Statutory Residence Test. Здесь учитывают также место проживания, работы. С получением ВНЖ Великобритании сейчас ситуация довольно сложная из-за процедуры Brexit и ограничений на въезд в страну гражданам ЕС и СНГ. В качестве альтернативы можно воспользоваться программой оформления ВНЖ Ирландии.

Как стать налоговым резидентом Греции?

Всего за 1 месяц вы оформляете ВНЖ Греции для всей семьи. Для этого необходимо иметь на счету в греческом банке не менее 24 тыс. евро, купить недвижимость в Греции на сумму от 250 тыс. евро или инвестировать в экономику от 300 тыс. евро. Далее нужно проводить в стране не менее 183 дней в году.

Как стать налоговым резидентом Испании?

Оформите в течение 2-3 месяцев статус ВНЖ Испании, инвестировав в недвижимость от 500 тыс. евро или открыв банковский депозит на 1 млн. евро. В остальном условия сходны с другими странами: чтобы стать налоговым резидентом Испании, нужно проживать здесь более 183 дней в году. Однако нужно учитывать, что испанские налоги для физических лиц довольно высоки.

Как стать налоговым резидентом Кипра?

Пока что Кипр не стал официальным участником программы ОЭСР и не готов к обмену информацией о налогоплательщиках. Это дополнительный стимул для инвесторов, желающих стать налоговыми резидентами. Инвестировав в покупку жилой или коммерческой недвижимости 2-2,5 млн. евро, вы в течение 10-15 дней получаете ВНЖ Кипра, а через 6 месяцев – гражданство Кипра. А затем решаете, стоит ли жить в этой стране 183 дня в году, чтобы получить налоговое резидентство Кипра и пользоваться одной из наиболее выгодных систем налогообложения в Европе.

Как стать налоговым резидентом Мальты?

В этой стране также существует специальный тест для предоставления статуса резидента, однако он менее строгий, нежели в Великобритании. Для пребывания здесь можно оформить ВНЖ Мальты в качестве финансово-независимого лица. При этом затраты на получение статуса составят примерно 30 тыс. евро. Также есть возможность сразу инвестировать средства в ПМЖ Мальты. Для этого нужно приобрести государственные облигации на 250 тыс. евро. На оформление того или другого статусов уйдет 3-4 месяца. Наибольшую свободу вы получаете, если инвестируете сумму от 650 тыс. евро в гражданство Мальты. Мальтийские налоги считаются одними из самых низких в Европе, поэтому многие состоятельные люди выбирают именно эту страну в качестве налоговой резиденции и проживают здесь от 183 дней в году.

Как стать налоговым резидентом Португалии?

Сначала за 2-6 месяцев получите ВНЖ Португалии по программе для инвесторов. Здесь вам предложат сразу 7 вариантов инвестиций. Наиболее популярный – покупка недвижимости. Для этого понадобится 280-500 тыс. евро. Затем достаточно соблюдать сроки пребывания – те же 183 дня.

Как стать налоговым резидентом Швейцарии?

В этой уникальной стране существует программа, по которой вы можете одновременно получить ВНЖ Швейцарии и стать налоговым резидентом. Ведь выдача вида на жительство происходит в обмен на уплату вами фиксированного аккордного налога от 250 швейцарских франков в год. Этот налог сам по себе уникален – его нужно платить не с дохода за рубежом, а с расходов в Швейцарии. При этом если вы стали здесь налоговым резидентом, то все ваши активы автоматически становятся «чистыми» для других стран. Для сохранения статуса ВНЖ и резидента нужно также проживать в Швейцарии от 183 дней в году.

Как стать налоговым резидентом карибских стран?

Государства Карибского моря предлагают выгодные условия налогообложения для физических лиц: отсутствие подоходного налога, налога с заработной платы, налога на прирост капитала, налога с наследства и дарения. Если данные операции вы проводите как резидент, то ваши выгоды очевидны. Кроме того, это легальная налоговая резиденция для предъявления пакета документов в европейские банки.

Статус налогового резидента вы сможете получить после того, как оформите гражданство одной из стран по программам для инвесторов. Они предполагают как безвозвратные инвестиции в государственные фонды, так и покупку доли недвижимости в одобренных правительством строительных проектах.

Если у вас появились вопросы, требующие уточнения, задайте их нашим специалистам в комментариях под этой статьей, по электронной почте, телефону или при непосредственной встрече в нашем ближайшем офисе. Вы получите индивидуальные консультации о ваших выгодах и преимуществах от получения налогового резидентства в интересующей вас стране.

Как платить налоги в США?

Некоторые люди являются резидентами нескольких стран и получают доходы в разных странах. Давайте разберемся, кто считается налоговым резидентом США, когда и куда посылать налоговые декларации, как и кому платить налоги, а также как избежать двойного налогообложения.

Кто является налоговым резидентом США?

Вы будете считаться налоговым резидентом Соединенных Штатов Америки, если Вы живете в США не менее 31 дня в текущем году, и не менее 183 дней в течение 3-летнего периода, который включает в себя текущий год и 2 года непосредственно до этого. Если Вы имеете какой-либо доход от американских предприятий или финансовых учреждений и получаете от них налоговые формы серии 1099, W-2 или K-1, то обязаны платить налоги в США, даже если Вы не присутствовали в США физически.

Как налоговые органы США узнают о доходе за пределами страны?

Многие эмигранты спрашивают, как налоговые органы США узнают, есть ли у Вас доход в других странах, и можно ли не сообщать о своих доходах. Ответ на этот вопрос заключается в том, что Соединенные Штаты заключили соглашения об обмене информацией с 39 странами, в том числе и с Россией, и находятся на завершающей стадии подписания соглашений об обмене информацией еще с 62 странами. Иными словами, если налоговые органы других стран знают про Ваш доход, то Налоговая служба США тоже будет об этом знать. Штрафы за сокрытие информации достигают десятков тысяч долларов, а некоторых случаях возможно уголовное преследование и тюремное заключение.

Какие требования существуют для налогового резидента США, имеющего иностранные активы?

В дополнение к форме 114 FinCEN, Вы обязаны подавать форму FATCA 8938, если отвечаете любому из следующих условий:

Для подачи формы FATCA 8938 термин «иностранные активы» распространяется не только на финансовые счета. Вы обязаны сообщать обо всех доходах и расходах от своих активов за рубежом, включая частный капитал и иностранные хедж-фонды, иностранные акции, доли участия в партнерствах и любой другой актив, приносящий доход.

Налоговый год в США

Налоговый год для большинства налогоплательщиков США календарный, с 1 января до 31 декабря. Налоговые формы от предприятий и финансовых учреждений налогоплательщики получают в течение января и февраля следующего года и в большинстве случаев обязаны подать свои налоговые декларации в Налоговую службу и погасить имеющуюся задолженность, если имеется, до 15 апреля следующего года после отчетного периода. Если этого времени недостаточно, можно обратиться с просьбой продлить отчетный период до 15 октября. Если сумма задолженности слишком большая, то можно заключить соглашение с IRS о выплате долга по частям. Часто в процессе составления налоговой декларации выясняется, что налогов, наоборот, заплатили слишком много. Тогда Налоговая служба возвращает разницу налогоплательщику, в некоторых случаях с процентами. Если предприятию или физическому лицу удобнее отчитываться по налогам в другое время, то после одобрения IRS, налоговым периодом может быть финансовый год.

Как избежать «двойного налогообложения»?

Теперь от том, как быть, если Вы уже заплатили налог в другой стране на доход, который включаете в налоговую декларацию в США. Существуют различные методы избежания двойного налогообложения. Наиболее распространенным из них является получение иностранного налогового вычета, когда налог, заплаченный в другой стране, вычитается из налоговых обязательств в США. Есть несколько методик расчета: какую из них применить, зависит от конкретной ситуации. Некоторые налогоплательщики могут подать форму 6166, которая позволяет существенно уменьшить налогооблагаемую базу.

Другая категория налогов – налог на доход, полученный от продажи имущества. В этом случае ставка налога зависит от времени, в течение которого налогоплательщик владел этим имуществом. Если такой срок составляет меньше одного года, то тогда этот доход подпадает под обычное налогообложение, и применяется та же налоговая ставка, что и для прочего дохода данного налогоплательщика, а если прошло больше года с момента приобретения имущества, то доход облагается налогом по пониженной ставке. В этой категории есть возможность полностью или частично исключить такой доход из налогооблагаемой базы, в зависимости от категории имущества, способа приобретения и конкретной ситуации.

Помимо федеральных налогов, в США также действуют налоги штатов. В каждом штате они рассчитываются по-разному, и процентная ставка также различается. Сроки подачи региональных налоговых деклараций такие же, как и для федеральных. Пять штатов США не взимают собственные налоги. Это нужно учитывать при выборе места проживания в США.

Важно понимать, что, несмотря на относительно высокие налоговые ставки, в США существует много возможностей существенно уменьшить, а в некоторых случаях даже избежать уплаты налогов (но не подачи налоговой декларации – это обязательно!), благодаря сложной системе налоговых льгот и вычетов. Чтобы быть уверенным, что все сделано правильно, Ваши обязательства выполнены, и Вы не переплатили налоги, следует обратиться к профессионалу, работающему в сфере налогового права.

Автор статьи Natalia Pierson, Pierson Books.

Чтобы получить гражданство или вид на жительство в США через инвестиции в бизнес, обращайтесь за консультацией:

Подача налоговой декларации в США

Каждый резидент Америки, имеющий работу или какой-либо иной доход, обязан каждый год, весной, подать налоговую декларацию. Налоговая декларация в США называется “Tax Return”. Не путать с “Tax Refund” (возвратом налогов).

Когда подаётся налоговая декларация в США?

Крайний срок подачи — обычно 15 апреля каждого года, но в случае выпадения на выходные, его передвигают туда-сюда на ближайший будний день. В 2017 году его передвинули на 18 апреля.

Кто должен подавать налоговую декларацию в США?

Вы обязаны подать налоговую декларацию, если вы:

Кто считается налоговым резидентом США?

Налоговыми резидентами США считаются, в первую очередь, граждане США. Постоянные резиденты (обладатели гринкарты). Обладатели позволяющей работать визы (L1, H1-B, F1, и так далее). Во многих случаях, даже человек не имеющий права на работу тоже может получать нетрудовые доходы (алименты, дивиденды, ренту, авторские отчисления) и тоже считается налоговым резидентом.

Какие доходы нужно указывать в декларации?

Почти все доходы могут облагаться налогами. Вот небольшой, и наверняка неполный список:

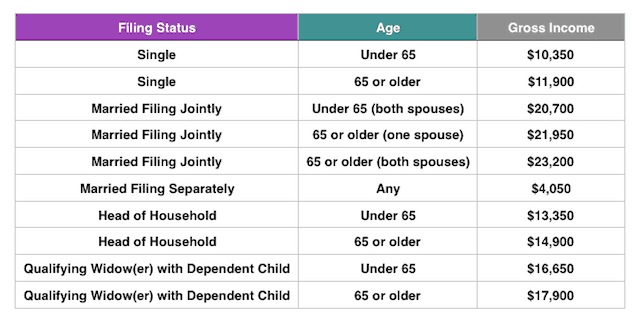

Но не всем налоговым резидентам необходимо отчитываться о доходах. Если вы в прошлом году не получили никаких доходов, или ваш доход был очень мал — то вам ничего декларировать не нужно. Это ещё зависит от того, работаете ли вы, какого вы возраста, семейного положения, а если вы в браке — способа подачи деклараций.

Следующая таблица (на 2017 год) о минимальных доходах, подлежащих декларации, применима к большинству работающих американцев:

Короче, правил так много, что лучше налоговую декларацию всё же попробовать заполнить, чем совсем не подавать. В большинстве случаев, при ответе на вопросы декларации сразу станет понятно, должны вы её отсылать, или нет.

Что такое TAX REFUND (возврат налогов)

Практически всегда вы платите налоги в течении всего года, например — поквартально. Или за вас их платит работодатель. В течении года может случиться множество жизненных обстоятельств, которые, являясь вычетами, уменьшают вашу налогооблагаемую базу. И правительство вернёт вам “лишние” деньги.

Например, у вас родился ребёнок, вы потратили много денег на медицину или благотворительность, вы потеряли деньги на бирже, вы не могли работать несколько месяцев, и прочие события — будут являться вычетами на вашем Tax Return. В этом случае налоговая служба вернёт вам “лишние” налоги — пришлёт чек по почте, или вернёт вам деньги банковским переводом обратно в банк.

Различных вычетов существует тьма тьмущая, и именно из-за вычетов и существует целая армия налоговых консультантов, предлагающих “оптимизировать” ваши налоги, добавить тот или иной вычет, представить ту или иную трату как удобный вам вычет, и так далее. Приятно получить такой неожиданный бонус в пару тысяч долларов!

Но не спешите радоваться — может так статься, что наоборот: вы должны доплатить недостающие налоги. Например, у меня в этом году повышалась зарплата, и я должен теперь доплатить ещё налогов, которые работодатель не доплатил — ерунда конечно, штатная ситуация, но слегка неприятно.

Как именно подаётся налоговая декларация?

Налоговая декларация отсылается в налоговую службу IRS (Internal Revenue Service) двумя основными способами:

Конечно же, заполнять декларацию в электронном виде — намного удобнее. Можно смело сказать, что большинство американцев именно так сегодня и поступают.

Подавать ли самостоятельно?

Большинство американцев подают налоговую декларацию самостоятельное — вышеупомянутые сервисы делают сейчас процесс простым и удобным, и занимает он сейчас не более получаса.

Тем не менее, всегда есть люди пожилые, люди, которые путаются в налоговых формах, люди, которые просто боятся что-нибудь не так заполнить, люди, у которых слишком сложные доходы и вычеты, чтобы разбираться во всех нюансах, да и просто люди, не умеющие читать — естественно они предпочитают воспользоваться услугами налогового профессионального консультанта (Tax Return Preparer).

Сайт IRS предлагает несколько советов по выбору налогового консультанта и у них даже есть небольшая база данных для поиска ближайшего консультанта в вашей местности.

Также очень много где предоставляются бесплатные консультации по заполнению налоговой декларации. Узнайте в вашей городской библиотеке, или в ближайшем Walmart. У нас, например, почти все библиотеки не только консультируют, но и помогут отправить вашу декларацию в электронном виде, совершенно бесплатно.

Налоговые формы

Заполнение налоговой формы — дело не слишком сложное. Отвечаешь на вопросы один за другим, стараешься ничего не пропустить. Нужно лишь выбрать правильную форму 🙂

Ведь существует целая серия налоговых форм, от упрощённых до очень сложных и детальных.

Вот неполный список.

У них страшные номера, в них легко можно запутаться. Вот тут неплохой сайт, объясняющий разницу между всеми многочисленными вариантами формы 1040 (1040-A, 1040-EZ, 1040-PR, 1040-SS, и так далее).

Как по мне — это ещё один хороший аргумент в пользу онлайн-сервисов (там тип формы выберется автоматически) или услуг налогового консультанта (он подскажет).

Перед заполнением налоговой декларации – а особенно если вы делаете это через налогового консультанта или юриста – необходимо обязательно убедиться, что у вас под рукой есть все необходимые справки и документы.

Я подготовил для вас удобный чеклист, чтобы точно ничего не забыли. Он удобно организован, там можно отмечать необходимые документы галочками

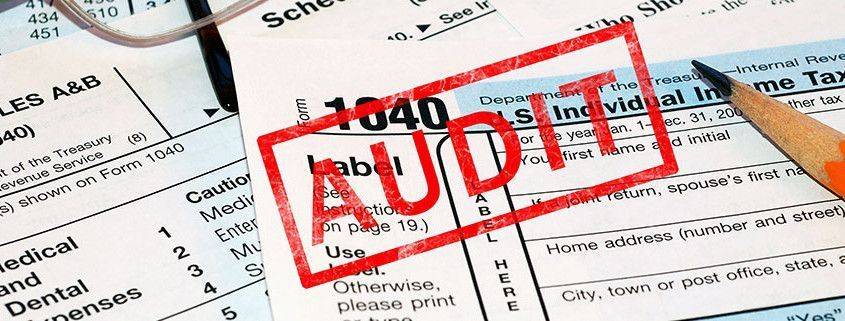

Налоговый аудит

Итак, вы заполняете налоговые формы, пишете там, грубо говоря:

Кто-нибудь вообще это всё проверяет!? Да почти никогда!

Вы попросили – вам вернут! Вам верят на слово.

Но не всегда!

Механизм проверок называется “налоговый аудит” (tax audit). Случается он (по-видимому) случайным образом. Проверки выпадают примерно на 1% деклараций. И уж если такая случился — мало не покажется. Придётся доказывать каждую цифру, приводить все доказательства, бумажки, чеки и талоны, выписки и справки. Если вы хоть чуть-чуть где-то ошиблись — вас ждёт штраф.

Если вы что-то “забыли” в декларации — вас даже могут привлечь к суду за укрывание доходов и уклонение от налогов. А это очень, очень серьёзные обвинения в Америке. Многие очень-очень богатые и известные люди (с хорошими адвокатами) по нескольку лет сидели в тюрьме за такие дела. Поэтому очень советую ничего-ничего не “забывать”.

Сравнительная таблица онлайн сервисов

И, наконец, об онлайн-сервисах. Самый удобный способ подавать налоговую декларацию в США.

Я тут собрал несколько самых популярных продуктов. Надеюсь, вам эта табличка пригодится.

| Плюсы | Минусы | Стоимость | |

|---|---|---|---|

| Простой, удобный, очень красивый | Не самый детальный | $0 упрощённые формы $35 детальные формы (+$37 за налоги штата) | |

| Простой, удобный, недорогой | Не самый детальный, но детальнее чем TurboTax | $0 упрощённые формы $15 детальные формы (+$25 за налоги штата) | |

| Очень детальный | Не такой простой и удобный, самый дорогой (премиум версия) | $0 упрощённые формы $35 детальные формы (+$37 за налоги штата) | |

| Недорогой | Не самый удобный интерфейс | $0 упрощённые формы $15 детальные формы (+$22 за налоги штата) | |

| Новый, бесплатный | Опять же: новый, слегка сырой | бесплатен |

Чуть ниже я опишу некоторые из них более подробно.

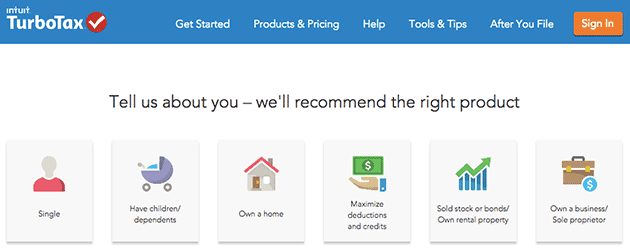

Сервис: TurboTax

TurboTax.com — онлайн продукт известной компании Intuit. Половина компаний в США пользуются их бухгалтерскими программами (Quicken, QuickBooks), ну и широко известный бесплатный финансовый менеджер Mint.com.

TurboTax по многим рейтингам — самый удобный сервис для подачи налоговой декларации. Работа с ним ведётся в виде серии простых вопросов и ответов. Множество подсказок и всплывающих напоминаний, их интерфейс достоин отдельных наград.

Вот небольшое видео о заполнении декларации при помощи TurboTax.com:

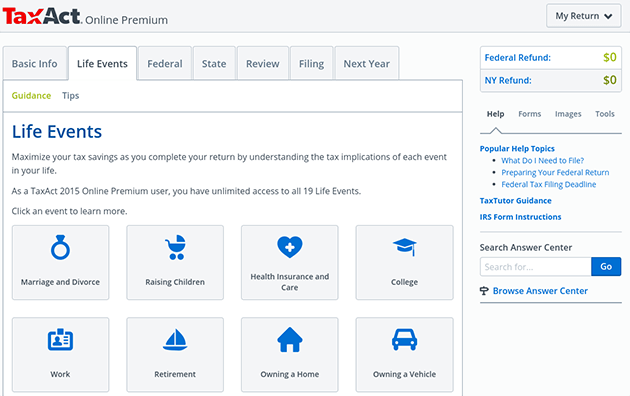

Сервис: TaxAct

TaxAct.com — наверное, второй по популярности сервис подачи налоговых деклараций.

Он чуть-чуть дешевле, чем TurboTax, и содержит больше детальных вопросов по различным вычетам. Но, конечно, он не от такой известной компании как Intuit и у него чуть-чуть не такой прекрасный дизайн.

Вот небольшое видео о заполнении декларации при помощи TaxAct.com:

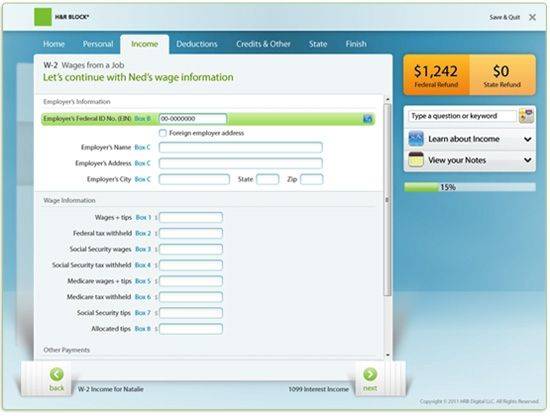

СЕРВИС: H&R BLOCK

H&R Block — наверное, самый детальный сервис для подачи налоговых деклараций на данный момент.

Он самый дорогой, не такой красивый как TurboTax, но самый детальный — знает невероятное количество различных вопросов и нюансов. Если у вас сложная ситуация с доходами, нужно много дополнительных документов и форм — обязательно выберите этот сервис.

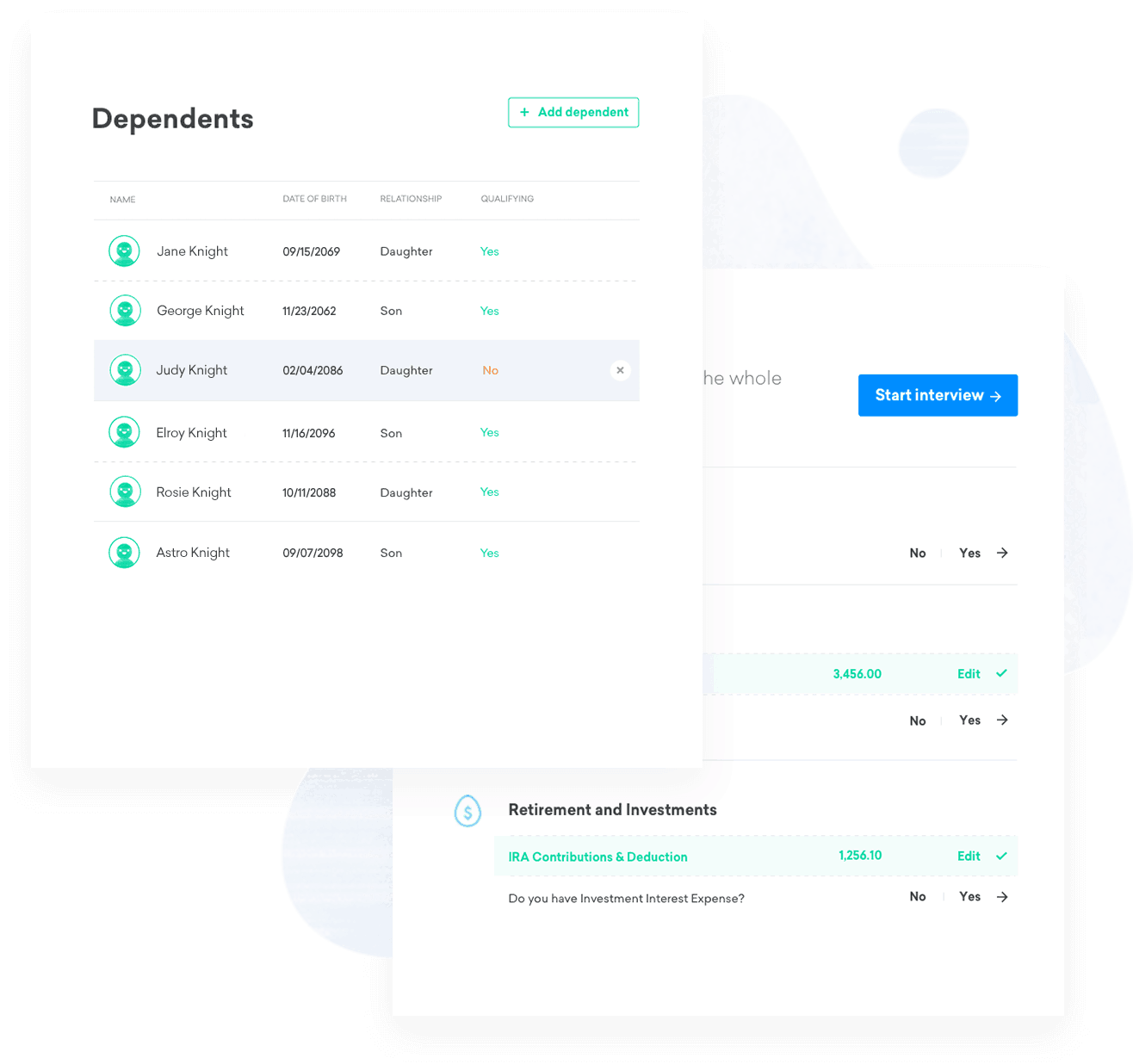

Сервис: Credit Karma

Популярный сервис слежения за своей кредитной историей Credit Karma анонсировал в этом году свой новый, абсолютно бесплатный сервис подачи налоговых деклараций.

Продукт имеет красивый дизайн, и действительно абсолютно бесплатен. Сервис только начал работу, и уже есть несколько негативных ревью (недостаточные подсказки, есть формы не для всех штатов), но учитывая его новизну (исправятся!) и абсолютную бесплатность (сложно побить такое предложение) — это стоящий вариант! Посмотрим, может быть это запустит волну других бесплатных сервисо в будущем.

TAX FRAUD — особый вид мошенничества

Верите или нет, но процесс восстановления у жертв таких мошеннических схем занимает много лет. Очень много часов телефонных переговоров с правительственными службами. Очень много документов и справок. У меня коллега на работе так попался — очень и очень неприятное событие.

Защититься от такого типа мошенничества есть только один способ — тщательно охраняйте свои личные данные. Свой адрес, свой номер SSN, данные своей W-2 и прочие финансовые детали.

На этом завершаю статью, надеюсь она будет вам полезной.

Не стесняйтесь задавать вопросы в комментариях ниже — с удовольствием отвечу!