короткий номер эквайринг сбербанк

Как начать работать с интернет-эквайрингом

Если вы хотите принимать оплату за товары и услуги в интернете, социальных сетях и мессенджерах, подключите интернет-эквайринг. Услуга поможет вам не только ускорить обслуживание, но и получить гарантии оплаты.

Начните оформлять заявку

Выберите в меню Все продукты и услуги. Из списка продуктов выберите Интернет-эквайринг.

В открывшемся окне ознакомьтесь с информацией об услуге и нажмите кнопку Оформить заявку.

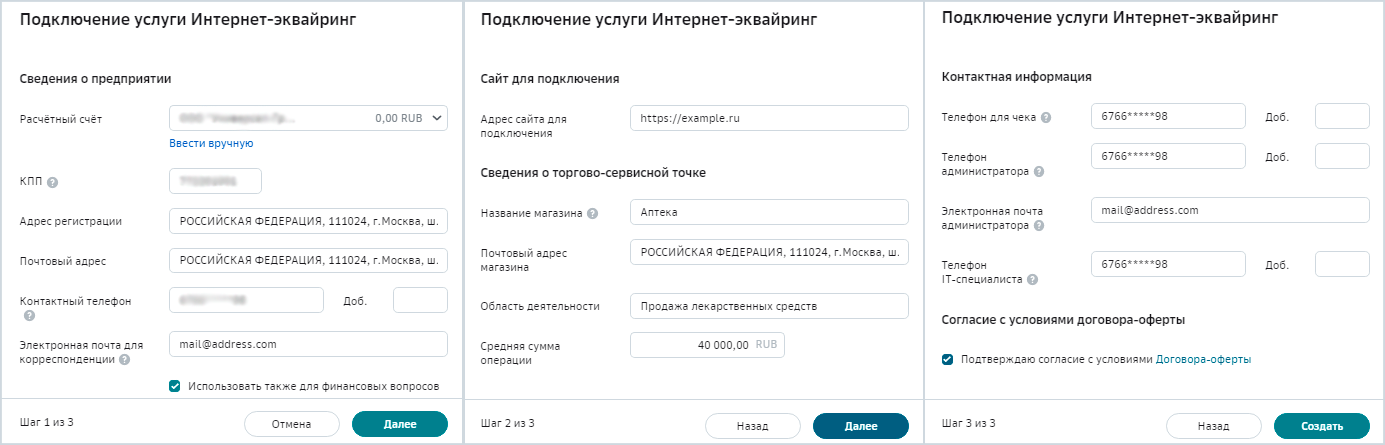

Заполните заявление

В заявлении укажите сведения о предприятии. Заполните сведения о торгово-сервисной точке и адрес сайта для подключения. Нажмите Далее. Проверьте контактную информацию, чтобы сотрудник банка связался с вами. Ознакомьтесь с условиями предоставления услуги и тарифами, опубликованными на сайте банка. Далее нажмите кнопку Создать.

Отправьте заявление в банк

Заявление будет отправлено в банк после того, как вы подпишите его с помощью СМС-кода или токена. В течение суток ваше заявление будет рассмотрено.

СберБанк защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Контактная информация

Коммуникации с клиентами

Сбербанк в социальных сетях

Приложения

© 1997—2021 ПАО Сбербанк.

Генеральная лицензия на осуществление банковских операций от 11 августа 2015 года. Регистрационный номер — 1481.

Горячая линия по эквайрингу в Сбербанка

Эквайринг это популярная услуга банков, поэтому у пользователей возникает масса вопросов по подключению, пользованию, тарифам. Сбербанк предлагает клиентам различные способы взаимосвязи: телефонная линия, дистанционные консультации на сайте, мессенджеры, мобильном приложении. Техподдержка оказывает помощь на всех этапах пользования услугой: от консультации по подключению, до порядка расторжения договора. Обращаться в поддержку можно круглосуточно, без выходных и праздников. Ответ на вопрос вы получите за несколько минут.

Телефон горячей линии по эквайрингу в Сбербанке

Если у вас возникли вопросы, позвоните в техническую поддержку Сбер эквайринг по телефону горячей линии:

8 (800) 350-01-23 – с любого телефона.

0123 – короткий номер для мобильных телефонов операторов Мегафон, Билайн, МТС, ТЕЛЕ2.

Режим работы поддержки 24/7 звонок бесплатный.

Обращаться можно клиентам любого юридического статуса: ООО, предприниматели, самозанятые.

Другие способы связи

Как получить информацию по услуге эквайринга на сайте Сбербанка:

В справочном центре представлены пошаговые планы действий по подключению и пользованию эквайрингом, есть обучающие видео по основным операциям кассира.

Любой пользователь сможет посетить отделение банка и получить консультацию у специалиста.

Если вы уже пользуетесь услугой, можно обратиться к специалистам на сайте в личном кабинете или в мобильном приложении. Там есть форма обращения в техподдержку через обратную связь.

По каким вопросам специалисты смогут помочь

Служба поддержки эквайринга Сбербанка ответит на любые вопросы, связанные с предоставлением услуги:

По каким вопросам поддержка помочь не сможет

Поддержка не сможет помочь в решении проблем, которые требуют приезда специалиста на точку продажи, например, при поломке оборудования, сбоя программного обеспечения.

Время ответа и компетентность специалистов

По телефону клиенту будет предоставлен ответ на вопрос в течение 30 секунд, онлайн за несколько минут.

В поддержке работают только высокопрофессиональные специалисты и администраторы, поэтому в их компетентности можно не сомневаться.

Тарифы по эквайрингу для ИП и ООО в Сбербанке

Что важно знать о эквайринге в Сбербанке

Как подключить торговый эквайринг в СберБизнес?

Как начать работать с интернет-эквайрингом от Сбербанка?

Можно ли сэкономить на эквайринге от Сбербанка?

Можно ли подключить смс-информирование для пользователя эквайринга?

От чего зависит ставка на эквайринг в Сбербанке?

Что не влияет на ставку на эквайринг в Сбербанке?

Какие платёжные системы и сервисы поддерживает Сбербанк?

Интернет-эквайринг в Сбербанке: тарифы для ИП и юридических лиц

Интернет-эквайринг Сбербанка – это услуга, предоставляющая возможность клиентам принимать платежи от своих покупателей онлайн, повышать конверсию интернет-магазинов, расширять продажи во всех регионах России. Подключить оплату можно не только на сайтах, но и в приложения, мессенджерах, соцсетях. Для быстрого подключения предлагаются готовые плагины с популярными CMS.

По клиентам, расчетный счет которых открыт в Сбербанке, выручка зачисляется на следующий день после операции до обеда, без выходных.

Тарифы и размер комиссии по интернет-эквайрингу определяется индивидуально по каждому клиенту. Они зависят от его статуса в банке, оборотов по эквайрингу. Узнать ставку можно через менеджера СберБанка или самостоятельно в личном кабинете СберБизнес. Она автоматически ежемесячно пересчитывается.

Преимущества интернет эквайрина Сбера для юридических лиц и ИП:

Торговый эквайринг в Сбербанке: тарифы для ИП и юридических лиц

Торговый эквайринг Сбербанка представляет услугу, по обеспечению возможности приема безналичных платежей клиентами бизнеса от физических лиц. Он подойдет для магазинов, салонов услуг, точек общепита. Подключиться можно за 1–3 дня. Работа оборудования осуществляется без технологических перерывов.

Контролировать поступление средств, управлять эквайрингом можно в личном кабинете.

При подключении в интернет-банке

При одновременном подключении интернет-эквайринга

От 1000 руб. в месяц

Ставка пересчитывается автоматически в зависимости от фактических оборотов по эквайрингу.

Преимущества торгового эквайринга в СберБизнесе:

Мобильный эквайринг в Сбербанке: тарифы и условия обслуживания

Мобильный эквайринг Сбербанка подойдет для бизнеса, который связан с постоянным передвижением, например, такси, служба доставки, выездная торговля, интернет-магазинов.

Он дает возможность принимать платежи одновременно наличными и картой, распечатывать чек.

Тарифы по мобильному эквайрингу для ИП и юридических лиц:

При подключении в интернет-банке

2,35– 2,05% с операции в зависимости от фактических оборотов

2,35– 2,05% с операции в зависимости от фактических оборотов

Преимущества мобильного эквайринга СберБанка:

Оборудование для эквайринга в Сбербанке: стоимость покупки и условия аренды

Оборудование можно купить или арендовать в Сбербанке или приобрести самостоятельно.

Стоимость оборудования зависит от его типа и вида.

В банке можно приобрести онлайн-кассы:

От 1300 руб. в месяц

От 1400 руб. в месяц

Стоимость фискального накопителя:

Сервисная плата за оборудование зависит от условий подключения.

При установке онлайн-кассы от СберБизнес, сервисная плата будет только за онлайн-кассу, а за POS-терминал в комплекте кассы комиссия не взимается.

При установке смарт-POS от Сбербанка плата зависит подключенного пакета услуг:

Если устанавливается более 5 касса одновременно, индивидуально предоставляется скидка.

Как подключить эквайринг Сбербанка

Для подключения нужно оставить заявку на сайте Сбербанка. С вами свяжется менеджер для заключения договора. Специалисты банка самостоятельно подключают нужные сервисы и настраивают оборудование.

Клиенты банка, зарегистрированные в Сбербанк Бизнес Онлайн, смогут подключиться в личном кабинете:

Для подключения интернет-эквайринга вводить данные по торговым точкам не потребуется.

Необходимые документы

Если счет клиента открыт в Сбербанке, потребуется только написать заявление на подключение к эквайрингу. Сторонние клиенты предоставляют следующие документы:

Как работает эквайринг

Объясняем, что такое обратный эквайринг, POS-терминалы, банк-эмитент и зачем бизнесу подключать оплату картами.

Кто участвует в эквайринге

Эквайринг (от англ. acquire — «приобретать, получать») — это безналичная оплата товаров и услуг картой через платёжные терминалы на кассе или у курьера.

Торговая точка — бизнес, владелец которого хочет принимать оплату картами от клиентов и инициирует заключение договора эквайринга.

Банк-эквайер предоставляет бизнесу услугу и оборудование, обслуживает расчётный счёт продавца и получает комиссию от поступлений. Он несёт ответственность за техническую сторону операций по картам в торговой точке и регистрируется в национальных и международных платёжных системах: Visa, Mastercard, American Express, «Мир» и др.

Банк-эмитент — банк, выпустивший карту, которой пользуется клиент для оплаты покупки.

Для приёма платежей используют POS-терминалы (англ. point of sale — «точка продажи»). Через них можно платить обычными и бесконтактными картами, а также другими устройствами, например смартфонами. POS-терминал распечатывает слип-чек — нефискальный документ, подтверждающий операцию.

Как устроен процесс оплаты

Покупатель вставляет банковскую карту в терминал или прикладывает к нему смартфон, и карта считывается. При оплате через интернет покупатель вводит данные карты в специальном веб-интерфейсе.

Информация о платеже направляется в процессинговый центр банка-эмитента. Это подразделение осуществляет и контролирует бесперебойное проведение операций.

Банк-эмитент проверяет сумму остатка на счёте владельца карты. Покупатель подтверждает сделку ПИН-кодом или кодом из СМС. Это дополнительный шаг защиты от мошенничества и неправомерного использования карты. Однако при бесконтактной оплате он встречается довольно редко.

Процессинговый центр банка-эмитента списывает деньги со счёта покупателя и перенаправляет в банк-эквайер.

POS- или мобильный mPOS-терминал печатает два экземпляра слипа. Вместе с ним покупатель получает кассовый чек. При оплате через интернет кассовый чек приходит клиенту на электронную почту.

Банк-эквайер переводит деньги со своего счёта на счёт продавца за вычетом комиссии. Срок обработки платежа зависит от условий договора банка и торговой точки, но не может превышать трёх рабочих дней.

Виды эквайринга

Торговый эквайринг

Такой эквайринг используют в магазинах, предприятиях общепита и сферы услуг. Когда продавец заключает договор с банком, тот устанавливает в точках продавца POS-терминалы. В Сбербанке минимальная ставка торгового эквайринга — 1,6 %.

Банк должен обучить сотрудников компании работе с устройством, обеспечить бесперебойное функционирование терминалов и круглосуточную техническую поддержку. Обязанность продавца — уплачивать банку комиссию, размер которой определяется договором.

На сумму выплат влияют оборот и сфера деятельности. Например, для продуктового магазина комиссия ниже, чем для гипермаркета бытовой техники: во втором случае вероятность возврата товара выше. Если это произойдёт, придётся проводить операцию обратного эквайринга — возвращать деньги на карту покупателя. Это дополнительные затраты для банка, которые покрывает продавец.

Интернет-эквайринг

Так называют способ оплаты в интернете картой или электронными деньгами с использованием специальных интерфейсов, которые помогают сохранить конфиденциальность персональных и платёжных данных покупателя. В качестве дополнительной защиты клиента могут попросить ввести код подтверждения оплаты, высланный в СМС или уведомлении банковского приложения.

Комиссия в интернет-эквайринге самая высокая. Она может составлять в среднем 2,3–3,5 % и взиматься не только с продавца, но и с покупателя. Это связано с тем, что при интернет-эквайринге процессинговый центр обеспечивает повышенную защиту операций: использует системы безопасности и протоколы шифрования, чтобы введенные пользователем данные нельзя было перехватить.

Мобильный эквайринг

С помощью мобильного эквайринга покупатели расплачиваются карточкой в любой торговой точке, даже мобильной. Его подключают таксисты, курьеры, в автолавках, передвижных пунктах продажи и т. п.

Платежи принимаются через установленное на смартфон или планшет приложение, к которому по блютусу или кабелем подключается mPOS-терминал (от англ. mobile point of sale — мобильная точка продажи). Его можно использовать в любом месте, где есть стабильный мобильный интернет, в отличие от стационарных POS-систем в торговом эквайринге.

ATM-эквайринг

В это понятие входит возможность оплаты услуг (ЖКХ, мобильная связь, интернет или телевидение) через платёжные банкоматы, а также выдача наличных и пополнение банковской карты.

Главный минус этой услуги с точки зрения пользователя — комиссия, которую ему приходится платить сверх основной суммы за проведение платежей или при снятии наличных с карты. Чаще всего проценты берут кредитные организации, которые не являются партнёрами банка-эмитента, выдавшего карту.

Как подключить интернет-эквайринг

Принимать оплату на сайте, сделанном на коленке, и даже без сайта — мощь эквайринга велика. Объясняем, чем он отличается от агрегаторов и как «прикрутить» форму оплаты.

Способы принимать платежи в интернете

Основных два: эквайринг напрямую от банка и платёжные сервисы-агрегаторы. Вот их ключевые отличия:

—

Комиссия агрегаторов выше, так как они — посредники между банком и клиентом и не совершают расчёты сами, а пользуются платёжными шлюзами, которые предоставляют им банки.

—

Эквайринг позволяет покупателю платить только банковскими картами, а платёжные сервисы — ещё и с помощью электронных кошельков.

Агрегаторы выигрывают только в том случае, если вам важно предложить клиенту максимум вариантов оплаты. Технически можно подключить и эквайринг, и платёжный сервис, но основной поток оплат поступает по картам — до 98 % по рынку РФ.

Что влияет на качество эквайринга

Не важно, кто платит картой: клиент или неклиент банка, эквайринг которого вы подключили, — уровень надёжности и скорость операций одинаковы. Разница только в техническом отношении: при оплате клиентами банка информация о платеже обрабатывается в собственном процессинговом центре банка, а во втором случае подключается ещё и платёжная система, например, Visa, которая передаёт данные другому банку, выпустившему карту.

Качество интернет-эквайринга зависит от работы платёжного шлюза — программного модуля, который позволяет проводить оплату.

Наверняка вам знакома вот такая страничка, которая появляется, как только вы нажимаете «Оплатить» на сайте. Это платёжный шлюз Сбербанка

Есть два ключевых показателя: бесперебойность работы шлюза и конверсия — отношение числа перешедших на страничку оплаты к числу тех, кто завершил её.

На конверсию странички влияют характеристики шлюза. Например, она повышается, если форма:

Не можем не похвастаться: конверсия страницы платёжного шлюза Сбербанка одна из лучших на рынке — 99 %.

Как встроить форму оплаты

В разных банках этапы подключения эквайринга могут отличаться. Рассказываем, как подключить интернет-эквайринг в Сбербанке.

Договариваемся о финансовых условиях

Тариф на интернет-эквайринг от СберБизнеса договорной, размер комиссии фиксируется при заключении договора с банком.

Заключить договор или узнать ставку по интернет-эквайрингу можно с помощью менеджера СберБизнеса или самостоятельно в личном кабинете интернет-банка СберБизнес.

Обсуждаем технические нюансы

Способ интеграции платёжного шлюза зависит от того, «самописный» сайт или нет. Если при создании сайта использовали сервис-конструктор или одну из популярных систем управления — CMS (также их называют «движками»), мы предложим подходящий готовый модуль. Достаточно загрузить его на сайт и настроить по инструкции, а техподдержка Сбербанка поможет.

Если сайт самописный, то есть создавался без использования CMS, понадобится помощь программиста. Та же ситуация, если нужен iframe — способ встроить форму оплаты и адаптировать её дизайн так, чтобы у пользователя было ощущение, что он остаётся на сайте и никуда не переходит. В этом случае мы передадим вам API — программный интерфейс, который описывает команды передачи данных, а вы настроите всё по инструкции.

Даём тестовый доступ к платёжному шлюзу

Вы скачиваете готовый модуль или API для необходимых доработок, а мы оказываем активную круглосуточную поддержку. Когда всё готово, тестируете платёжный шлюз: берёте данные тестовых карт и проводите оплату.

Если всё в порядке, вы сообщаете эту радостную новость менеджеру и уже спустя несколько часов сможете принимать оплату картами по-настоящему.

Подробнее о том, как работает эквайринг, читайте здесь.