Как встать в реестр кредиторов

Что такое реестр требований кредиторов

Банкротство – процедура, которая инициируется тогда, когда фирма не может расплатиться со своими обязательствами. Должна выполняться в определенном порядке, оговоренном в нормативных актах. В частности, это ФЗ №127 от 26 октября 2002 года. В рамках признания несостоятельности создается реестр требований кредиторов.

Что собой представляет реестр требований кредиторов

Реестр представляет собой перечень данных о кредиторах фирмы. В частности, это персональные данные (наименование, адрес) и требования кредитора к организации. Необходимость в заполнении реестра оговорена в ФЗ №127 «О банкротстве». Требования к заполнению документа содержатся в приказе Минэкономразвития №234 от 1 сентября 2004 года. Ведется он финансовым управляющим. На базе перечня кредиторов устанавливается очередность рассмотрения требований. Финансовые претензии последних распределяются по различным очередям.

Данные о кредиторе и его финансовых претензиях вносятся в реестр на базе определения суда. Однако можно включить требования без указания суда в том случае, если они касаются долга по зарплате. Претензии кредиторов заносятся в реестр управляющим. Он также отвечает за покрытие всех задолженностей организации, которая банкротится.

Кредитор, входящий в реестр, получает ряд прав. В частности, он получает возврат долга. Также он получает инструменты для воздействия на ход признания несостоятельности. К примеру, при принятии различных решений по банкротству организуется собрание кредиторов. Но на это собрание приглашаются только те лица, которые фигурируют в реестре.

На собрании кредиторов могут приниматься различные решения. К примеру, на нем утверждается план реструктуризации задолженностей.

Цель создания реестра требований

Главная цель создания реестра – учет кредиторов и их финансовых претензий. На основании этого перечня устанавливается очередность выплаты задолженностей. В целом существует три очереди кредиторов. Для расплаты с долгами распродается имущество банкрота. Полученными деньгами погашают долги перед представителями первой очереди. Потом идет вторая очередь. Если деньги остаются, они направляются кредиторам 3-ей очереди.

Создание реестра позволяет управляющему учесть все требования к организации. Но этот перечень выгоден и для кредиторов. Лица, не входящие в реестр, сталкиваются с рядом проблем:

Кредитор должен позаботиться о включении в реестр даже в том случае, когда до процедуры признания несостоятельности было принято судебное решение о покрытии обязательств.

Что сделать, чтобы войти в реестр

Кредитор должен сам принять меры для того, чтобы его претензии вошли в реестр. В частности, ему нужно направить в арбитражный суд заявление с соответствующими требованиями. Наличие задолженностей перед кредитором нужно подтвердить. Подтверждающими документами являются копии кредитных соглашений, договоров о займе, судебных решений о взыскании задолженностей, расписок. Это должны быть бумаги, из которых можно сделать вывод о наличии долга и его размере. Пошлина при подаче подобного заявления не уплачивается.

Кредитору также нужно направить своему дебитору-банкроту заявление о включении в реестр. То, что это заявление было отправлено, нужно доказать перед судом. Для этого используются почтовые квитанции. То есть для включения в реестр нужно направить в суд эти документы:

Реестр создается только тогда, когда арбитражный суд начал рассматривать дело о признании несостоятельности. Направлять заявление нужно именно в тот арбитражный суд, в котором ведется дело о банкротстве. В иске фиксируется номер этого дела.

Заявление будет рассмотрено судом. Если было вынесено положительное определение, уведомление об этом отправляется кредитору. Финансовый управляющий самостоятельно заносит данные в реестр.

Финансовый управляющий обязан действовать на основании судебного определения. Без него нельзя пополнять реестр. Есть только одно исключение – претензии относительно долгов по зарплатам, отпускным, выходным пособиям, пособиям, назначаемым при увольнении.

К СВЕДЕНИЮ! Кредитору нужно отправить письмо о включении в реестр. Направляется оно в адрес управляющего компании-банкрота.

Сроки

Для вхождения в реестр нужно отправить заявление в суд. Но нельзя сделать это в любой момент. Подача заявки предполагает определенные сроки. Они определяются текущим этапом банкротства:

После того как реестр закрывается, новые финансовые претензии в него не вносятся. Но у кредитора остается право передать заявление на погашение долга в арбитражный суд. Однако претензия будет удовлетворяться только после удовлетворения требований кредиторов, включенных в реестр. То есть кредитору выгодно добиваться возврата задолженности именно через реестр. Для того чтобы успеть в сроки, нужно следить за публикациями сообщений о банкротстве в федеральном реестре или издании «Коммерсант».

К СВЕДЕНИЮ! Что делать, если кредитор не успел в установленные сроки? Он может восстановить их, если докажет, что сроки сорваны по уважительным причинам. К примеру, из-за нахождения в больнице, в другой стране.

Когда кредитор включается в реестр

Некоторые особенности вхождения в реестр:

Если дебитор должен передать имущество или исполнить какие-либо обязанности, подобные требования в реестр не включаются.

Очередность покрытия требований

Различают три очереди требований кредиторов. Пока претензии кредиторов первой очереди не удовлетворены, требования второй очереди не рассматриваются. Рассмотрим состав очередей:

Если, к примеру, денег хватило только на удовлетворение требований первой очереди, деньги кредиторам других очередей не выплачиваются. Но требования все равно будут считаться погашенными. То есть кредиторы не смогут предъявить своих претензий по долгам в дальнейшем. Внутри единой очереди средства распределяются пропорционально количеству участников. При этом не отдается предпочтения ни одному кредитору.

К СВЕДЕНИЮ! Выделяется условная четвертая очередь. Это те претензии, заявление по которым направлено в суд после закрытия реестра. Деньги на погашение этих задолженностей предоставляются в самую последнюю очередь.

Ситуация, в которой никто из кредиторов не заявил требований

Рассмотрим следующую ситуацию. Фирма инициировала дело о банкротстве, разместила соответствующее сообщение в СМИ. Но в компанию не поступило никаких претензий от кредиторов. В этом случае процедура несостоятельности все равно продолжается. Но при этом не назначается никаких собраний кредиторов. Не будет распродано имущество банкрота. Оно возвращается своему собственнику.

Полезные советы: как кредитору попасть в реестр и обойти конкурентов

Главная опасность для независимого кредитора – это аффилированные с банкротом «коллеги», которые тоже претендуют на деньги из конкурсной массы. При этом «дружественный кредитор», включившись в реестр требований кредиторов должника, еще и получает право голоса на собрании кредиторов, равное размеру его требования, и может использовать это право для назначения «лояльного» арбитражного управляющего.

Поэтому независимому кредитору нужно сохранять бдительность, изучить материалы споров о включении в реестр других требований и поискать связь между кредиторами и должником. А если возникнут сомнения в обоснованности требования кредитора, то можно заявить возражение относительно их включения в реестр.

Возможность оспаривания сомнительных требований других кредиторов недавно подтвердил и Верховный суд. Оспаривание не должно быть повсеместным, но если сторона занимает активную процессуальную позицию, представляет доказательства, опровергает позиции других участников процесса и последовательно обжалует решения, такое оспаривание нельзя признать формальными (дело № А40-240735/2015).

Аналогично и в противоположном случае: независимый кредитор может выкупить права требования у аффилированной компании, но на такие требования также будет распространяться режим субординации.

К счастью, у кредиторов есть целый набор инструментов, которые позволят не допустить ошибок или недобросовестного поведения управляющего.

В первую очередь кредитору следует отслеживать и контролировать действия арбитражного управляющего по выявлению и возврату в конкурсную массу активов должника. По мнению Русакомского, для контроля за деятельностью арбитражного управляющего кредиторам нужно:

Если кредитор обнаружит, что управляющий допустил ошибку, можно подать жалобу и отстранить управляющего или даже потребовать возмещения убытков.

Недоработки управляющего кредитор может исправить самостоятельно. Он может проверить, есть ли основания для оспаривания сделок и для привлечения к субсидиарной ответственности контролирующих должника лиц, и подать соответствующие заявления.

Часто кредиторы сосредоточены на том, чтобы «заставить работать» арбитражного управляющего, отмечает эксперт. «В его адрес поступают запросы с требованием предоставить документы в огромных объемах, оспаривать абсолютно все платежи», – рассказывает Кирсанов.

Такие требования часто заявляют не в конструктивных целях, а лишь для для того, чтобы признать незаконными действия управляющего. Но в конечном итоге кредитора заставят компенсировать судебные расходы, если он будет проигрывать. Так что подходить к оспариванию нужно с умом.

«Необходимо стараться, даже несмотря на возможные разногласия, более конструктивно и взаимовыгодно сотрудничать с арбитражным управляющим», – советует Кирсанов.

Банкротное законодательство строго относится к процессуальным срокам. У кредитора не будет возможности восстановить пропущенный двухмесячный срок на подачу заявления о включении требования в реестр (если речь идет не о банкротстве гражданина). После того как реестр закроется, попасть в него уже не получится. В таком случае требование опоздавшего кредитора вынесут «за реестр».

Это существенно ограничит права кредитора. Такие «зареестровые» кредиторы не участвуют в голосовании на собраниях кредиторов, то есть лишены всякой возможности влиять на принятие решений о судьбе должника. И самое главное – они получают удовлетворение лишь после того, как будут удовлетворены требования всех реестровых кредиторов.

Русакомский дал несколько советов, как не попасть «за реестр». Для этого нужно:

Например, уже несколько лет можно подавать заявления о привлечении к субсидиарной ответственности в процедуре наблюдения и не дожидаться открытия конкурсного производства. Кроме того, закон о банкротстве допускает привлечение к субсидиарной ответственности контролирующих лиц за совершение сделок, недействительных согласно законодательству о банкротстве, без судебного акта о признании таких сделок недействительными.

Но иногда лучше сначала все же инициировать споры о признании сделок недействительными, чтобы доказывать все элементы привлечения к субсидиарной ответственности было проще.

В качестве примера эксперт приводит недавнее постановление окружного суда по делу № А56-75596/2018. Кредитор обратился с заявлением о привлечении к «субсидиарке» еще в наблюдении. Но суды отказали, ведь в материалах дела еще не было доказательств причастности лиц к совершению сделок, на которые указывали заявители.

Как правильно включить свои требования в реестр требований кредиторов

Чтобы получилось взыскать старые долги с предприятия, находящегося уже на стадии банкротства, важно следовать законной процедуре внесения требований по невыполненным обязательствам в реестр требований кредиторов. Если ситуация такова, что это не сделано вовремя или заявление оформлено неправильно, несвоевременно, то существует риск так и не получить положенной денежной суммы. Итак, рассмотрим, что такое реестр требований, какие сведения в него вносятся, кто и как это делает, порядок оформления заявления и взыскания самой задолженности. И что, по сути, дает этот реестр, помогает ли вернуть долг с банкротящегося контрагента.

Что такое реестр кредиторов, и почему кредитору важно в него попасть

Реестр требований, в котором отображаются все долги фирмы. Он является документом, имеющим юридическую силу для законного выполнения требований в пользу кредиторов должником. Практика ведения реестра кредиторов не нова, и успешно используется в разных странах. По своей форме и сути – это список всех долгов, которые имеет банкротящееся юридическое лицо, и, которые не смог самостоятельно выполнить в установленные в договоре сроки. Из-за чего, и инициирована процедура банкротства. Удовлетворение требований кредитороввыполняется по предусмотренной очередности. Такие данные как сумма и очередность требований также фиксируются в реестре.

В реестровом документе по делу банкрота отображается информация о самом кредиторе, наличии подтвержденных обязательств со стороны предприятия. Если отсутствует фиксация в реестре долга, то возможность в будущем вернуть просроченную задолженность, у такого кредитора ничтожно малы. Он не может претендовать и на компенсацию убытков, если эта сумма не зафиксирована в реестре. Вот почему включение в реестр требований кредиторов – обязательная процедура для получения кредитором невыполненного финансового обязательства от банкротящегося юридического лица.

Правила подачи заявки в реестр кредиторов

Чтобы зафиксировать сведения о долге в реестре, следует выполнить определенные требования, связанные с оформлением и подачей заявления. Требования эти установлены процессуальным законодательством. Заявление о включении в реестр требований кредиторов может подать уполномоченный юридическим лицом кредитором представитель. Его полномочия должны быть удостоверены надлежащим образом.

Пакет документов – заявление и приложения, нужно направить в арбитражный суд. Есть основные требования к содержанию заявления кредитора. Так, в заявлении нужно указать полное наименование, адрес и реквизиты предприятия кредитора. Важно не забыть указать номер дела и наименования должника.

Существуют четко определенные сроки для кредитора, придерживаясь которых, он может заявить о включении в реестр требований кредитора к должнику. Срок этот исчисляется со дня размещения в специализированном издании информации о введении наблюдения в процедуре банкротства. Этот срок составляет 30 календарных дней (не рабочих). Для кредитора это важно знать, чтобы не пропустить его, так как он не подлежат восстановлению ни по какому основанию. Даже если причина пропуска весьма уважительная. Почему так важно внести сведения именно в этот срок? После принятия заявлений, назначается первое собрание всех кредиторов, создается комитет. Те, кто успели туда попасть, смогут голосовать и тем самым, влиять на ход проведения процесса банкротства.

Если кредитор не успел подать до этого момента свое заявление претензию к должнику, то для них наступают определенные негативные правовые последствия. Они смогут получить свои деньги только после того, как будет проведен полный расчет с конкурсными кредиторами, сведения о которых имеются в реестре. Соответственно, шансов, что сто-то останется после этих взаиморасчетов, практически нет.

Следует отметить, что попасть в реестр и позже, только уже без возможности брать участие в деле о банкротстве в комитете кредиторов. Закрытие реестра происходит по окончании двух календарных месяцев, со дня признания банкротом, и соответствующей публикации этих сведений. В отношении этого предприятия уже применяется иная процедура, которая называется конкурсное производство. После этого, заявления о внесении требований не принимаются, хотя и рассматриваются в общем порядке.

Кредитор указывает о дате возникновения задолженности, обстоятельствах дела, и какие документы подтверждают невыполненные обязательства. Включение в реестр осуществляется после принятия судом определения. Стоит отметить, что по практике судов высших инстанций, не допускается взыскание задолженности путем подачи иска к юридическому лицу, если он находится на стадии процедуры признания несостоятельности. Такой иск остается судом без рассмотрения.

Порядок взыскания задолженности с банкрота

По нормам, указанным в ФЗ о банкротстве, существует очередность требований к банкротящемуся должнику. Также существуют платежи должника текущие и реестровые. Текущими называются те требования по обязательствам юридического лица, возникновение которых произошло уже после открытия производства в деле о банкротстве. Задолженность, которая возникла по невыполненным должником обязательствам до начала банкротства, называется реестровой.

Пленум ВАС РФ дал свое разъяснение о том, как необходимо применять нормы по вопросу распределения текущих платежей в деле банкротства.

Более подробно о взыскании задолженности вы можете прочитать по ссылке: http://svbankrotstvo.ru/vzyskanie-dolga-cherez-bankrotstvo/

Очередность требований кредиторов

Итак, суд отнес ко внеочередным, срочным текущим платежам такие:

Ко второй очереди текущих платежей, по мнению ВАС, можно отнести долги по выплате работникам зарплаты, пособий, которые возникли у предприятия, после начала процесса признания несостоятельности. В случае, когда задолженность по невыплаченной зарплате и обязательным отчислениям с нее в счет исполнительного производства включена в реестр, такая задолженность считается реестровой задолженностью второй очередности.

Закон устанавливает в отношении текущих платежей пять очередностей. К первой относятся вышеуказанные расходы на оплату вознаграждений, судебных издержек и расчеты за обслуживание банком должника. Ко второй – оплата труда лиц и удержание НДФЛ с их дохода по зарплате, выплата выходных пособий, связанных с увольнением. Далее, третьими по очереди удовлетворяются текущие платежи по оплате деятельности специалистов, привлекаемых по делу для предоставления ими квалифицированной помощи и оценки. В четвертую – оплата коммунальных услуг, эксплуатационные платежи. В пятую очередь – иные текущие платежи, не указанные в четком перечне ст. 134 Закона.

Примечательно, что конкурсный кредитор, имеющий реестровые требования к должнику, не ограничен возможностью иметь к нему также текущие требования по задолженности. Все требования имеют свою, законно установленную очередность, так называемый порядок, по которому происходит выплата.

Какие существуют требования к банкам

В случае банкротства кредитной организации, клиенты, вкладчики также имеют право заявить о внесении требований в реестр. Когда вводится в банк временная администрация, может так случиться, что вкладчика не внесут в реестр кредиторов. Поэтому клиентов банка волнует вопрос, как включить требования в реестр требований кредиторов, еще на этапе нормальной работы. Ведь о банкротстве банка вряд ли они узнают заранее. Сделать это можно, подав заявку конкурсному управляющему. Сведения заносятся в форму или на основании решения суда, или по данным о наличии текущих и депозитных счетов данного клиента.

Таким образом, включение в реестр подтвержденных требований, является необходимым для повышения шанса вернуть свои деньги вкладчику, или кредитору юридического лица, признанного банкротом. Возврат денежных средств при нахождении контрагента на стадии банкротства, крайне важная и сложная процедура. Поэтому, успешно ее пройти можно только заручившись поддержкой профессионалов.

Просмотрите видео о взыскании задолженности через банкротство

Как включиться в реестр кредиторов, если должник банкрот?

Внимание, эта статья описывает общий порядок включения в реестр по организациям. Этот порядок не учитывает нюансы банкротства страховых компаний и банков, застройщиков, должников — физлиц. По таким должникам мы постараемся подготовить отдельные инструкции.

Чем чревато для кредитора банкротство должника?

Банкротство должника означает, что у него не хватает имущества и денег, чтобы рассчитаться полностью со всеми, кому он должен (кредиторами). В процессе банкротства это имущество делится между кредиторами в определенной очередности. Это занимает несколько месяцев или даже лет. Все долги, которые не погасились в ходе банкротства, списываются. Иногда бывает, что долги не погашаются вообще, т.к. у должника вообще ничего нет.

Как проходит банкротство?

Сам должник или кто-то из его кредиторов подает иск в арбитражный суд. Суд принимает решение о введении одной из процедур банкротства, а также назначает арбитражного управляющего, который отвечает за расчеты со всеми кредиторами. Чаще всего вводится наблюдение, а потом конкурсное производство, или просто сразу конкурсное производство. После введения этих процедур погашение долгов возможно только в рамках банкротства. Судебные приставы приостанавливают взыскание денег по большинству исполнительных листов (при наблюдении) или оканчивают исполнительное производство и передают листы конкурсному управляющему (при конкурсном производстве)

Что делать, если должник — банкрот?

Ваша основная задача — вовремя включиться в реестр требований кредиторов должника. Для этого нужно составить заявление на включение в реестр и подать его в арбитражный суд в рамках банкротного дела. Сроки подачи — 30 календарных дней (в ходе наблюдения) или 2 месяца (в ходе конкурсного производства) с даты публикации в газете Коммерсантъ.

Что будет, если пропустить эти сроки?

При наблюдении это не так критично: при пропуске 30-дневного срока вы не сможете участвовать в первом собрании кредиторов, и ваше заявление будет рассматриваться позже — после введения следующей процедуры. В этом случае вы все равно попадете в реестр кредиторов и сможете претендовать на выплаты. 2-месячный срок при конкурсном производстве пропускать не стоит: в этом случае вас включат за реестр. То есть вы сможете получить свои деньги в самую последнюю очередь. На практике это означает, что вы не получите вообще ничего, т.к. и реестровые-то требования обычно погашаются лишь частично.

Какие документы нужны для включения в реестр кредиторов?

Госпошлина за включение в реестр кредиторов не платится. В большинстве случаев удостоверить копии документов можно самому кредитору / руководителю организации-кредитора (на каждой ксерокопии делается надпись «Копия верна», ставится подпись кредитора или руководителя, расшифровка, должность руководителя, печать организации-кредитора). Решение суда предоставляется в заверенной судом копии с отметкой о вступлении в законную силу.

Как включиться в реестр кредиторов при банкротстве?

Перечень шагов, которые нужно сделать кредитору, чтобы принять участие в банкротстве своего должника, зависит от типа должника. Если банкротится юридическое лицо — одни нюансы, если физическое — другие. Ниже мы рассмотрим и тот и другой вариант, дадим пошаговую инструкцию, что делать, чтобы не пролететь.

Если у Вас есть вопрос по банкротству, субсидиарке или защите личных активов, подпишитесь на рассылку

Раз в месяц разбираем одно обращение, даем подробную консультацию и высылаем руководство к действию на e-mail. Только для подписчиков.

Все просто: если вы не получили официальной бумажки о том, что ваши требования учтены в реестре банкрота, то обязательств у должника перед вами как бы и нет. Даже если сам должник признает долг и кричит о нем на каждом углу или, как вариант, долг был вами просужен и даже получен исполнительный лист, закон все равно исходит из того, что вы должны предпринять усилия и официально заявиться в банкротство.

Если вы этого не сделаете, то будет как минимум два последствия.

Во-первых, вы не будете считаться участником дела о банкротстве, а значит не сможете знакомиться с его ходом, участвовать в собраниях, подавать судебные иски об оспаривании сделок должника или о привлечении к субсидиарке и т.д.

Во-вторых, вы не получите денег от должника по итогам распределения выявленных у него активов. В общем случае, ваш долг просто спишется вместе с окончанием процедуры банкротства.

Если вы собираетесь активно воевать с должником и другими кредиторами, то вам желательно включиться в реестр к первому собранию кредиторов. Это позволит принять в нем участие и повлиять на выбор кандидатуры арбитражного управляющего и другие не менее важные вопросы.

Для этого надо подать заявление о включении в реестр:

– должников — юридических лиц: в течение 30 дней с момента публикации в СМИ сообщения о введении процедуры наблюдения;

– должников — физических лиц: в течение 2 месяцев с момента размещения в СМИ публикации о введении процедуры реструктуризации задолженности.

Если же воевать вы не планируете и ваша задача — лишь вяло дожидаться получения хоть каких-то денег от банкрота, то дедлайны запомнить легко:

для банкротов — юридических лиц: заявление о включении в реестр требований можно подавать в любой момент пока идет процедура наблюдения и в течение 2 месяцев после введения конкурсного производства. Если говорить совсем точно, то двухмесячный дедлайн отсчитывается с момента размещения публикации в СМИ о том, что в отношении компании введено конкурсное производство;

для банкротов — физических лиц: аналогичная ситуация: пока идет процедура реструктуризации можно не нервничать и подавать свои требования, когда душе заблагорассудится, а вот если введена финальная стадия банкротства — процедура реализации имущества, то у вас будут те же 2 месяца. Отсчитываться они будут аналогично: с момента публикации в СМИ сообщения о введении процедуры реализации.

Как вы уже поняли, ключевое значение в определении дедлайнов играют публикации в СМИ. Где их искать?

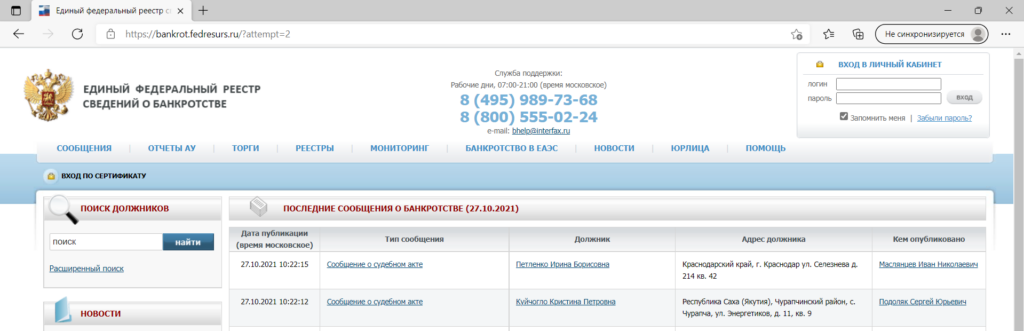

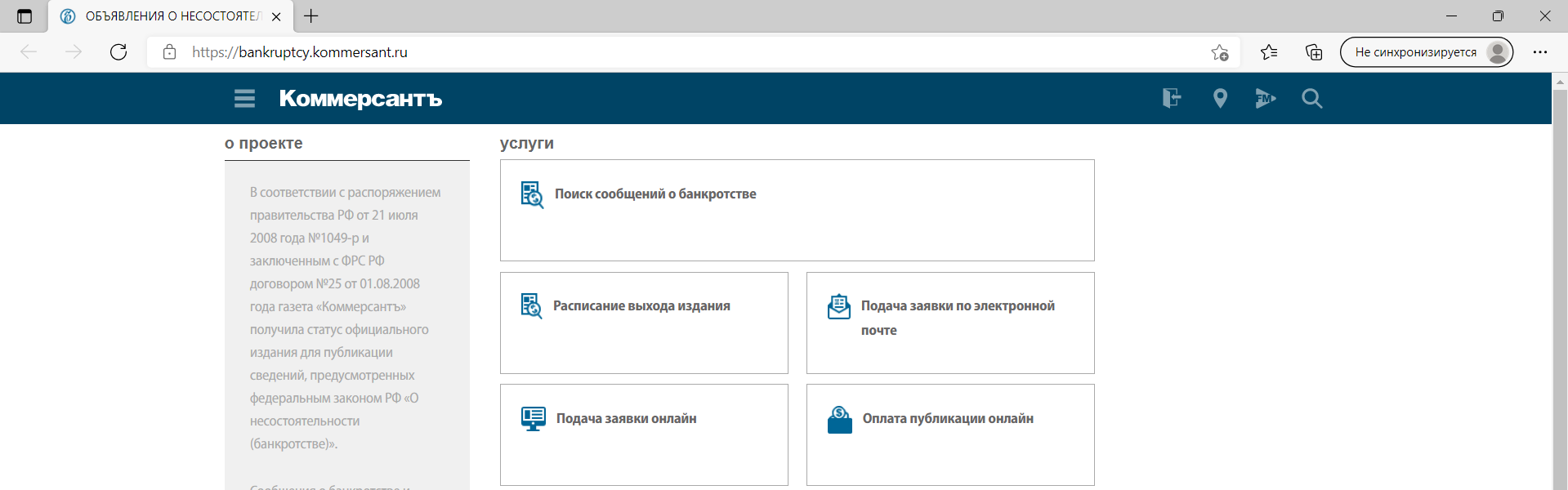

Глобально информация о банкротствах размещается в двух источниках: на сайте ЕФРСБ и в газете «Коммерсантъ».

Универсальное правило: за исключением небольшого количества определенных видов долгов (по текущим обязательствам, по зарплате и т.д.), все требования подаются в Арбитражный суд, где рассматривается дело о банкротстве.

Да, по закону надо направить аналогичный пакет документов и арбитражному управляющему, и самому должнику, но если вы этого не сделаете, в самом худшем случае суд оставит ваше заявление без движения до момента пока вы не направите документы в адрес указанных лиц. Обычно суд с этим не заморачивается, потому что участники дела о банкротстве имеют полное право прийти и самостоятельно ознакомиться с вашими требованиями.

Все адреса указанных лиц, кстати, можно найти в этом же объявлении, но адрес суда я бы все-таки рекомендовала перепроверить из более надежных источников.

Пакет документов одинаков и для должника — юридического лица, и для должника-гражданина и состоит из 3 пунктов:

1. самого заявления о включении ваших требований в реестр требований кредиторов;

2. судебных актов о взыскании долга с отметкой о вступлении в законную силу (актуально только если вы успели просудить требование);

3. первичных документов, подтверждающих наличие долга (договоры, акты выполненных работ/оказанных услуг, товарные накладные, платежные поручения/расписки и т.д.).

С пунктом №1 все просто — заявление о включении в реестр требований кредиторов должника до безобразия элементарное. Вы можете его скачать, оставив свой имейл в форме ниже и заполнить по образцу:

Кстати, госпошлину за рассмотрение заявления о включении в реестр требований платить не нужно. Не тратьте деньги зря.

Основные проблемы, по нашим наблюдениям, вызывает обычно пункт №3. Особенно это касается тех, кто справился с пунктом №2 и просудил свой долг: зачем снова тащить первичку в суд, если другой суд ее уже исследовал и вынес судебный акт, вступивший в законную силу?

На самом деле практика с повторным исследованием первички (а по факту это пересмотр уже имеющегося судебного акта о взыскании) началась после того, как законодатель стал активно бороться с «дружественными» кредиторами: требования таких «друзей» обычно просуживаются без всякого сопротивления со стороны самого должника, и, чтобы хоть как-то ограничить их в аппетитах, Верховный Суд рекомендовал нижестоящим судам повторно исследовать вопрос о реальности имеющихся требований. Так что наличие просуженного долга уже давным-давно не дает 100% гарантии, что он будет включен в реестр.

Достаточно типовая ситуация, когда один из участников/акционеров компании кредитует юрлицо, но сам не принимает участие в операционной деятельности.

Когда такая компания уходит в банкротство, естественно, что у человека, потерявшего все инвестиции, возникает желание вернуть хоть что-то. Он достает договор займа с юрлицом, распечатывает платежки о переводе денег с личного счета на счет организации и идет в суд включаться в реестр. И вот тут его ждет сюрприз.

Во-первых, суд будет исходить из того, что аффилированное лицо может быть заведомо «дружественным», поэтому такому кредитору будет применен повышенный стандарт доказывания требований. На практике это означает, что любые сомнения в реальности обязательства будут трактоваться не в пользу кредитора и ему придется хорошо попотеть, чтобы суд признал его требования.

Во-вторых, даже признав реальность требований аффилированного лица к должнику, суд может их включить не В реестр, а ЗА реестр или, говоря юридическим языком, субординировать (понизить в приоритете). На практике это означает, что такой кредитор хоть и получит усеченные права на участие в банкротном деле, но денег ему, с вероятностью 99%, не видать — зареестровые требования погашаются в самую последнюю очередь, только после того, как рассчитались со всеми кредиторами, включенными в реестр. А много ли вы видели банкротных процедур, где денег хватило на всех кредиторов, включенных в реестр? Мы — нет.

Логика законодателя здесь следующая — лица, аффилированные с должником, заведомо имели больше доступа к внутренней информации компании, в том числе и о ее финансовом состоянии, а значит, вступая с ней во взаимоотношения, они действовали на свой страх и риск, понимая все последствия. Поэтому аффилированные лица не должны быть в той же очереди погашения требования, что и обычные кредиторы, которые не могли предполагать печального исхода. Исходя из такой логики приоритет требований аффилированных лиц понижают и выводят за реестр (привет всем инвесторам!).

Но это в целом по больнице. А если посмотреть судебную практику по конкретным кейсам, то можно увидеть достаточно разношерстную картину, когда схожие ситуации суды трактуют совсем по-разному. В общем, для аффилированных кредиторов пока все еще не так безнадежно, как может показаться на первый взгляд, но побороться придется.

Судебная практика по данному вопросу приведена в обзоре Верховного Суда. Скачать его можно здесь:

Тут бы нам рассказ и завершить, но, как показывает опыт, куча кредиторов проспят сроки для подачи требований в реестр. И прибегут с вопросом: «Что же нам теперь делать? Мы объявление не увидели… не туда письмо отправили… вот этого не заметили… и вот тут проморгали… Волшебники из «Игумнов Групп» сделайте что-нибудь!»

Рассказываю, что можно сделать, если вы пропустили срок на подачу требований в реестр. Для каждого из двух типов должников будет своя ситуация.

Должник — юридическое лицо. Ни-че-го! Ничего вы сделать не сможете. По должникам — юридическим лицам восстановление срока на подачу требования не предусмотрено. О чем есть куча судебной практики. Так что если вы проспали двухмесячный дедлайн в конкурсном производстве, то теперь вы можете претендовать только на звание зареестрового кредитора (шансы на получение денег указаны выше).

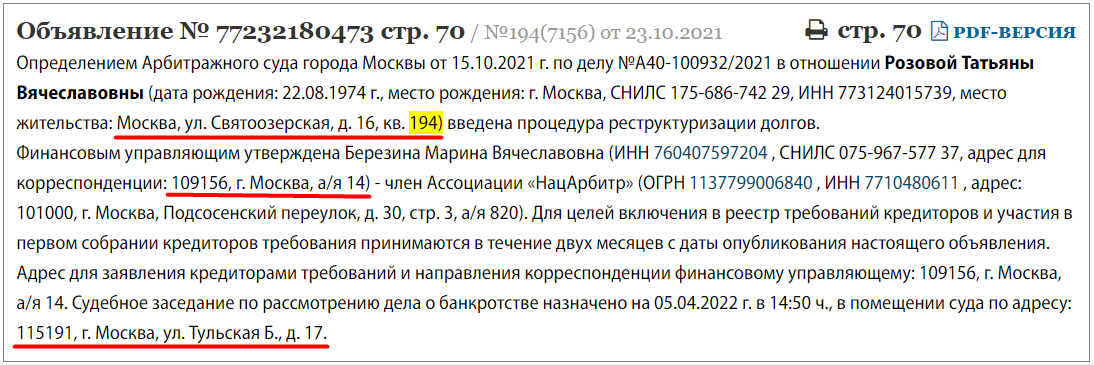

Должник — физическое лицо. А вот тут ситуация интереснее. Для должников-физиков сроки восстановить можно, но для этого потребуется грамотное обоснование. Например, можно сослаться на вводящий в заблуждение текст публикации арбитражного управляющего (картинка выше по тексту как раз иллюстрирует пример подобного сообщения). Также можно сослаться на ненадлежащее уведомление кредитора финансовым управляющим.

Покажу на примере, как это делала я.

Позднее Алексей понял, что совершил ошибку и финансовый управляющий не имеет полномочий, чтобы принять решение об установлении требований в реестре и их размере. Алексей побежал в суд, но к тому времени прошло уже 4 месяца с момента публикации сведений в «Коммерсанте» и реестр уже закрылся. Суд рассмотрел ходатайство о восстановлении пропущенного срока, но не счел его обоснованным. Алексей был включен за реестр.

Такое положение дел его не устроило, и он обратился ко мне. Моя задача была отменить судебный акт первой инстанции в апелляции.

Основной упор я сделала на то, что финансовый управляющий не выполнил свою обязанность и не уведомил кредитора о введении процедуры реализации, хотя достоверно знал об этом, т.к. исполнительное производство о взыскании долга в пользу Алексея было прекращено и документы направлены судебными приставами в адрес финансового управляющего.

Логика моя была проста: кредитор возбудил исполнительное производство, сидел и ждал его результатов. У него нет обязанности бегать по сайтам и отслеживать, ушел в банкротство его должник или нет. Поэтому сроки на включение в реестр должны считаться с момента, когда добросовестный финансовый управляющий уведомил его о прекращении исполнительных производств. Таких действий в нашем случае сделано не было.

Кроме того, публикация содержала вводящую в заблуждение фразу о направлении требований в адрес финансового управляющего, что непрофессиональным участником банкротной отрасли было воспринято дословно.

Апелляция (а затем и кассация) с моими доводами согласилась: судебный акт первой инстанции был отменен, срок на включение восстановлен и Алексей включен в реестр требований на всю сумму долга.

Чтобы скачать судебные акты по моему делу (и аналогичным делам), оставьте свой имейл здесь:

Резюмируем, что делать кредитору:

Шаг 1. Проверяем сведения о банкротстве должника на сайтах ЕФРСБ и газеты «Коммерсантъ».

Шаг 2. Собираем документы.

Готовим 3 пакета: для суда, арбитражного управляющего (в заверенных копиях) и для должника (в копиях):

1. Заявление о включении требования в реестр (оригинал).

2. Судебные документы, подтверждающие наличие задолженности (если долг был просужен): решения судов (все инстанции), исполнительный лист, постановление о возбуждении исполнительного производства.

3. Документы, подтверждающие наличие задолженности: расписки, договоры, акты выполненных работ, акты сверок взаимных расчетов, платежные поручения, претензии и т.п.

Шаг 3. Подаем документы в суд.

Сначала кредитор направляет документы должнику и арбитражному управляющему. Затем копии почтовых описей и квитанций прикладывает к заявлению о включении в реестр требований и подает его в суд.

Документы в суд можно подать через канцелярию, в электронном виде через систему «Мой Арбитр» (рекомендую этот вариант) или направить почтой с описью вложения (менее рекомендуемый вариант в связи с тем, что он занимает больше времени).

Если по теме остались вопросы или требуется наша помощь, обращайтесь в «Игумнов Групп», поможем. Наши контакты здесь.